За два последних года доля заемщиков, отдающих на обслуживание кредитов более половины ежемесячного дохода, сократилась

Национальное бюро кредитных историй (НБКИ) отмечает снижение доли российских заемщиков, чья текущая долговая нагрузка* (отношение ежемесячных платежей по всем кредитам к ежемесячному доходу или PTI - payment to income) составляет более 50%. Об этом свидетельствуют данные от 4 000 кредиторов (банки, микрофинансовые организации, кредитные потребительские кооперативы и т.д.), передающих сведения в НБКИ. Так, в 4 квартале 2016 года доля заемщиков с показателем PTI выше 50% (т.е. более 50% их ежемесячных доходов приходится на обслуживание кредитов) сократилась на 3,9 процентных пункта (с 13,7% до 9,8%) по сравнению с аналогичным периодом 2014 года. При этом, наиболее серьезные темпы снижения отмечены у самых «закредитованных» заемщиков (PTI выше 60%) – на 3,3 п.п. до 4,6% (Таблица 1).

Таблица 1. Распределение заемщиков по значению текущей долговой нагрузки (PTI)

|

Менее 10% |

10,01%-20% |

20,01%-30% |

30,01%-40% |

40,01%-50% |

50,01%-60% |

более 60% |

|

|

2014 год |

29,22 |

22,16 |

15,72 |

11,22 |

8,01 |

5,73 |

7,94 |

|

2016 год |

30,62 |

24,21 |

16,62 |

11,12 |

7,61 |

5,19 |

4,62 |

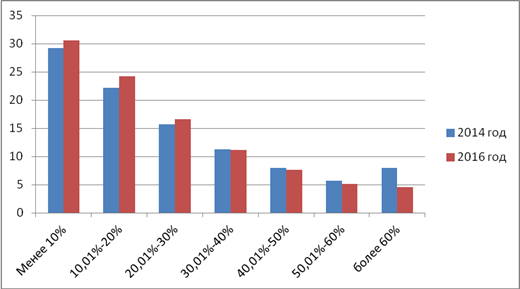

При этом необходимо отметить, что доля заемщиков с PTI до 30% с 2014 года, наоборот, выросла, что свидетельствует о том, что банки стали более тщательно следить за долговой нагрузкой населения (Диаграмма 1).

Диаграмма 1. Распределение заемщиков по значению текущей долговой нагрузки (PTI)

Наибольшая доля самых «закредитованных» граждан (PTI выше 50%) в конце 2016 года отмечена в Кировской и Амурской областях (16,64% и 16,62%, соответственно), а самая «благополучная» ситуация в этом сегменте заемщиков зафиксирована в Санкт-Петербурге (5,21%) и Тульской области (5,82%) (Таблица 2).

«В последние годы банки серьезно снизили свой аппетит к риску, и, как мы видим, это приводит к положительным результатам - доля самых «проблемных» заемщиков сокращается, - говорит генеральный директор НБКИ Александр Викулин. – При этом следует отметить, что ситуация с долговой нагрузкой в российских регионах крайне неоднородна. Так, доля наиболее «закредитованных» заемщиков, которые тратят на обслуживание кредитов более половины ежемесячного дохода, достаточно сильно варьируется - от 5 до 17% от общего количества заемщиков в зависимости от конкретного субъекта РФ. Поэтому для кредиторов по-прежнему важно учитывать как можно больше данных о заемщике для принятия кредитных решений. Аналитика НБКИ дает банкам возможность оценки долговой нагрузки в различных сегментах и микросегментах заемщиков, и корректировать свои кредитные политики с учетом рыночной конъюнктуры. Такой подход позволяет избежать излишней «закредитованности» граждан и находить перспективные направления развития розничного кредитования».

Таблица 2. Доля заемщиков со значением текущей долговой нагрузки (PTI) выше 50% от общего числа заемщиков в конце 2016 года

|

Регион |

PTI- более 50% |

|

Кировская область |

16,64% |

|

Амурская область |

16,62% |

|

Республика Бурятия |

15,34% |

|

Оренбургская область |

15,14% |

|

Костромская область |

14,61% |

|

Республика Мордовия |

14,45% |

|

Республика Карелия |

14,35% |

|

Архангельская область |

14,33% |

|

Мурманская область |

14,29% |

|

Астраханская область |

14,26% |

|

Курская область |

13,75% |

|

Калужская область |

13,34% |

|

Забайкальский край |

13,14% |

|

Тамбовская область |

13,12% |

|

Ивановская область |

12,92% |

|

Липецкая область |

12,70% |

|

Республика Удмуртия |

12,55% |

|

Вологодская область |

12,42% |

|

Красноярский край |

12,41% |

|

Республика Коми |

11,88% |

|

Белгородская область |

11,79% |

|

Тюменская область |

11,61% |

|

Калининградская область |

11,00% |

|

Республика Татарстан |

10,87% |

|

Республика Марий Эл |

10,82% |

|

Челябинская область |

10,81% |

|

Республика Адыгея |

10,79% |

|

Ставропольский край |

10,78% |

|

Курганская область |

10,64% |

|

Иркутская область |

10,62% |

|

Республика Хакасия |

10,51% |

|

Сахалинская область |

10,44% |

|

Омская область |

10,35% |

|

Краснодарский край |

10,22% |

|

Республика Башкортостан |

10,08% |

|

Псковская область |

10,05% |

|

Орловская область |

9,97% |

|

Ульяновская область |

9,86% |

|

Алтайский край |

9,81% |

|

Российская Федерация |

9,81% |

|

Пензенская область |

9,78% |

|

Новгородская область |

9,69% |

|

Республика Калмыкия |

9,68% |

|

Самарская область |

9,66% |

|

Брянская область |

9,59% |

|

Новосибирская область |

9,45% |

|

Рязанская область |

9,38% |

|

Саратовская область |

9,32% |

|

Смоленская область |

9,28% |

|

Томская область |

9,15% |

|

Владимирская область |

9,03% |

|

Воронежская область |

8,93% |

|

Нижегородская область |

8,91% |

|

Свердловская область |

8,89% |

|

Хабаровский край |

8,79% |

|

Волгоградская область |

8,43% |

|

Кемеровская область |

8,40% |

|

Тверская область |

8,20% |

|

Ростовская область |

7,85% |

|

Москва |

7,67% |

|

Приморский край |

7,64% |

|

Московская область |

7,56% |

|

Пермский край |

7,42% |

|

Ярославская область |

6,41% |

|

Ленинградская область |

6,01% |

|

Тульская область |

5,82% |

|

Санкт-Петербург |

5,21% |

*- НБКИ исследует долговую нагрузку российских заемщиков с 2014 года. Для этого была разработана уникальная методика сопоставления кредитной нагрузки (ежемесячные платежи и остаток долга по всем типам кредитных обязательств, количество действующих кредитов и т.п.) с доходами, скорректированными с данными рынка труда, учитывающих регион, стаж, профессию, отрасль занятости заемщика. Методика и первые результаты исследования были представлены профессиональным кредиторам, экспертам Банка России и профильных министерств осенью 2014 года и получила высокую оценку специалистов.

Исследование «Анализ долговой нагрузки российских заемщиков» выпускается два раза в год и предназначено для использования в кредитных подразделениях финансовых институтов для корректировки кредитных политик и для оценки рыночной конъюнктуры. Последние данные можно посмотреть, пройдя по данным ссылкам:

http://www.nbki.ru/press/pressrelease/?id=20588

http://www.nbki.ru/press/pressrelease/?id=20592

Национальное бюро кредитных историй (АО «НБКИ») создано в марте 2005 года. В число акционеров бюро входят крупные банки и международные компании CRIF и TransUnion. Основное направление деятельности – создание единого центра хранения и обработки всей информации, необходимой для принятия кредитных решений. По состоянию на 1 января 2017 года Бюро консолидирует информацию о 202 млн кредитов, выданных свыше 4 000 кредиторами, сотрудничающими с НБКИ. В НБКИ хранится информация о 80 млн заемщиков. Бюро предоставляет десятки современных высокотехнологичных решений в области контроля и оценки рисков, прогнозной аналитики.

Сайт: www.nbki.ru. Cтраница НБКИ в фейсбуке: http://www.facebook.com/nbki.ru.

Контакты: Константин Дробышев, руководитель пресс-службы НБКИ +7 (495) 221-78-37, доб. 161, + 7 (903) 782-08-92, e-mail: KDrobyshev@nbki.ru